Exemplos De Faturas Com Retenção Na Fonte, você já se deparou com essa expressão em seus documentos fiscais? É comum ter dúvidas sobre como interpretar e lidar com a retenção na fonte, principalmente quando se trata de emitir ou receber uma fatura.

Neste guia, vamos desmistificar o assunto, explorando os conceitos básicos, os elementos essenciais de uma fatura com retenção, exemplos práticos e as principais questões que surgem na prática.

A retenção na fonte é um mecanismo de arrecadação de impostos que ocorre no momento em que uma empresa ou profissional autônomo recebe um pagamento por serviços prestados ou produtos comercializados. O valor retido é repassado ao governo, sendo descontado do valor total da fatura.

Entender como funciona a retenção na fonte é crucial para garantir o cumprimento das obrigações fiscais e evitar problemas com a Receita Federal.

Introdução à Retenção na Fonte

A retenção na fonte é um mecanismo utilizado pelo governo para recolher tributos de forma antecipada. Em outras palavras, você paga parte dos impostos já no momento em que recebe um pagamento, seja por um serviço prestado ou por um produto vendido.

Essa prática é comum em diversos países e tem como objetivo garantir a arrecadação dos impostos de forma mais eficiente.A retenção na fonte é aplicada em diferentes situações, como no pagamento de salários, aluguéis, honorários, serviços e venda de produtos.

O valor retido é repassado ao governo pelo responsável pelo pagamento, geralmente a empresa ou o contratante.

Tipos de Retenção na Fonte

A retenção na fonte pode ser aplicada a diversos tributos, cada um com suas próprias regras e procedimentos. Alguns dos principais tipos de retenção na fonte são:

- Imposto de Renda Retido na Fonte (IRRF):é um imposto que incide sobre a renda de pessoas físicas e jurídicas, sendo retido na fonte do pagamento de salários, aluguéis, honorários, entre outros.

- Imposto Sobre Serviços (ISS):é um imposto que incide sobre a prestação de serviços, sendo retido na fonte do pagamento por empresas que contratam serviços de outras empresas.

- Contribuição Social sobre o Lucro Líquido (CSLL):é um imposto que incide sobre o lucro das empresas, sendo retido na fonte do pagamento de dividendos e lucros.

Implicações da Retenção na Fonte

A retenção na fonte impacta diretamente empresas e profissionais autônomos, de diferentes maneiras:

- Empresas:as empresas têm a responsabilidade de reter os impostos na fonte e repassá-los ao governo, além de lidar com a burocracia e as obrigações fiscais relacionadas. Por outro lado, a retenção na fonte pode ajudar a reduzir a carga tributária, pois o imposto já é pago antecipadamente, evitando a necessidade de pagamentos adicionais no futuro.

- Profissionais Autônomos:profissionais autônomos também são impactados pela retenção na fonte, pois podem ter impostos retidos de seus pagamentos por serviços prestados. É importante que os profissionais autônomos se mantenham informados sobre as regras de retenção na fonte e seus direitos para evitar problemas com a Receita Federal.

Faturas com Retenção na Fonte: Exemplos De Faturas Com Retenção Na Fonte

A retenção na fonte é um mecanismo de recolhimento de impostos que ocorre quando uma pessoa jurídica efetua um pagamento a outra pessoa jurídica ou física e, ao mesmo tempo, desconta uma parte do valor para repassar ao Fisco. Esse desconto é feito diretamente na fonte do pagamento, ou seja, na própria fatura.

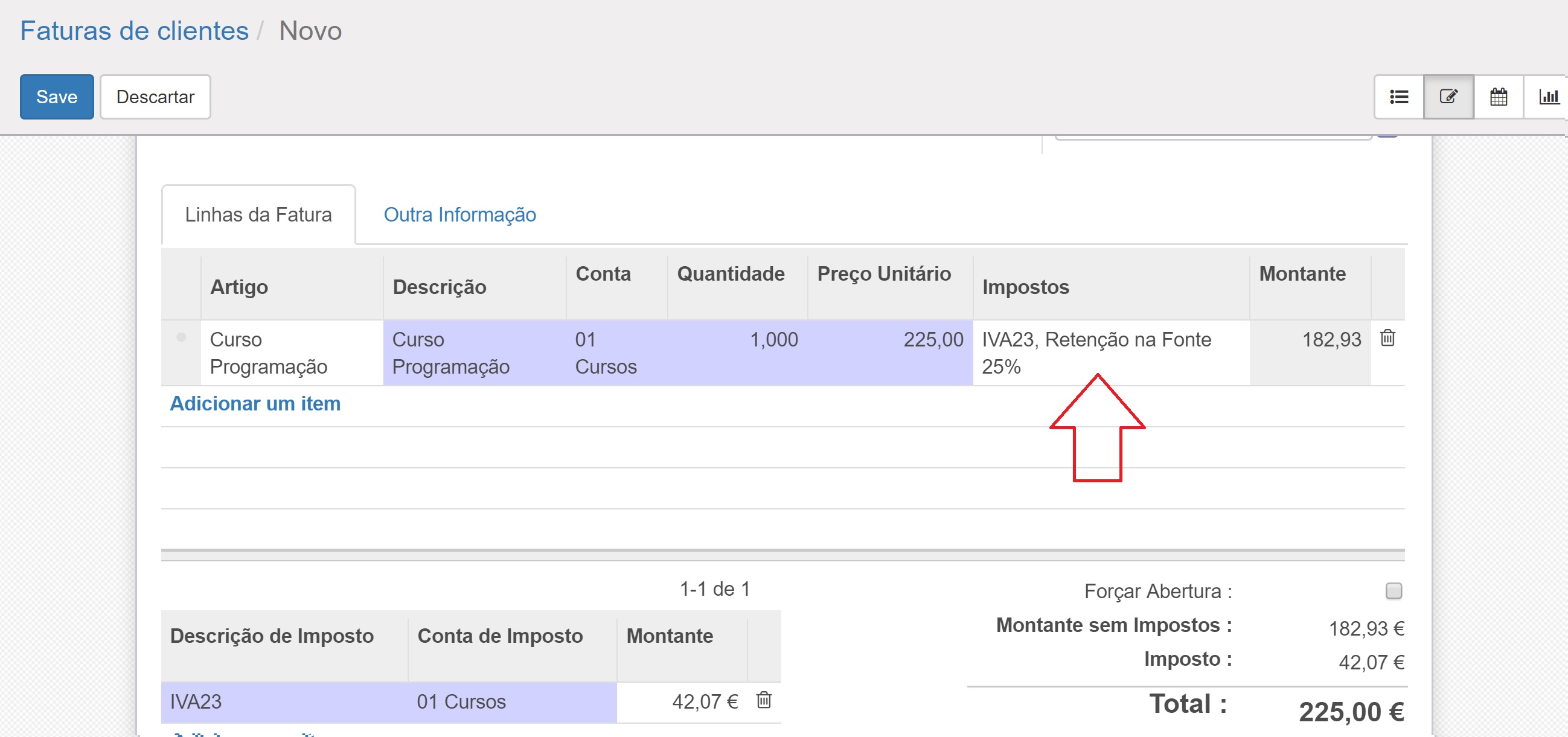

As faturas com retenção na fonte são emitidas em situações específicas, geralmente quando a empresa contratante é obrigada a reter o imposto do contratado. Para garantir a correta emissão e escrituração da fatura, é importante entender os elementos essenciais que devem constar nesse documento.

Elementos Essenciais em Faturas com Retenção na Fonte

É fundamental que a fatura com retenção na fonte contenha informações precisas e completas para garantir a correta escrituração e o cumprimento das obrigações fiscais.

- Dados da Empresa Emitente:Nome completo, CNPJ, endereço completo, inscrição estadual (se aplicável), e outros dados de identificação.

- Dados da Empresa Contratante:Nome completo, CNPJ, endereço completo, inscrição estadual (se aplicável), e outros dados de identificação.

- Número da Fatura:Um número único que identifica a fatura, permitindo o controle e a organização das transações.

- Data de Emissão:Data em que a fatura foi emitida.

- Descrição dos Serviços ou Produtos:Descrição detalhada dos serviços ou produtos faturados, incluindo quantidade, unidade de medida e especificações relevantes.

- Valor Total da Fatura:Valor total dos serviços ou produtos faturados, antes da retenção.

- Base de Cálculo da Retenção:Valor sobre o qual a retenção será aplicada. Essa base pode variar de acordo com o imposto retido, como por exemplo, o valor total da fatura, o valor dos serviços, ou o valor das mercadorias.

- Alíquota da Retenção:Percentual aplicado sobre a base de cálculo para determinar o valor da retenção. A alíquota é definida de acordo com a legislação e pode variar conforme o tipo de serviço ou produto, o imposto retido e a situação do contribuinte.

- Valor da Retenção:Valor do imposto retido na fonte, calculado multiplicando a base de cálculo pela alíquota da retenção.

- Código da Retenção:Código que identifica o imposto retido na fonte, como por exemplo, “IRRF” para Imposto de Renda Retido na Fonte, “CSLL” para Contribuição Social sobre o Lucro Líquido, “PIS” para Programa de Integração Social, “COFINS” para Contribuição para o Financiamento da Seguridade Social, entre outros.

- Observações:Espaço para informações adicionais relevantes, como por exemplo, informações sobre a legislação aplicada, número do contrato, ou outras informações relevantes para a transação.

Exemplo de Tabela com Campos Essenciais, Exemplos De Faturas Com Retenção Na Fonte

Para ilustrar os elementos essenciais de uma fatura com retenção na fonte, veja o exemplo de tabela a seguir:

| Descrição do Serviço | Valor Total (R$) | Valor Retido (R$) | Base de Cálculo (R$) |

|---|---|---|---|

| Serviços de Consultoria | 10.000,00 | 1.000,00 | 10.000,00 |

Cálculo do Valor da Retenção na Fonte

O cálculo do valor da retenção na fonte é feito multiplicando a base de cálculo pela alíquota da retenção. A base de cálculo e a alíquota variam de acordo com o imposto retido, a natureza do serviço ou produto, e a situação do contribuinte.

Valor da Retenção = Base de Cálculo x Alíquota da Retenção

Para determinar a base de cálculo e a alíquota da retenção, é necessário consultar as tabelas de alíquotas e bases de cálculo definidas pela legislação tributária. Essas tabelas podem ser encontradas nos sites da Receita Federal, da Secretaria da Fazenda do estado, ou em outras fontes de informação fiscal.

Exemplos Práticos de Faturas com Retenção na Fonte

Compreender como a retenção na fonte funciona na prática é crucial para qualquer profissional que lida com emissão ou recebimento de notas fiscais. Para facilitar a visualização, vamos analisar alguns exemplos concretos de faturas com retenção na fonte, explorando diferentes tipos de serviços e produtos, e as alíquotas correspondentes.

Faturas com Retenção na Fonte para Serviços

A retenção na fonte é aplicada em diversas situações, como na prestação de serviços. Para ilustrar, imagine uma empresa de consultoria que emite uma nota fiscal para uma empresa do Simples Nacional, por serviços de planejamento estratégico.

FaturaEmitente:Empresa de Consultoria LTDA CNPJ:12.345.678/0001-90 Data da Emissão:20/03/2023 Número da Fatura:12345 Destinatário:Empresa Simples Nacional LTDA CNPJ:98.765.432/0001-00 Descrição do Serviço:Serviços de Planejamento Estratégico Valor Total:R$ 10.000,00 Alíquota de Retenção:1% (Lei Complementar nº 123/2006) Valor da Retenção:R$ 100,00 Valor Líquido a Receber:R$ 9.900,00

Neste exemplo, a empresa de consultoria deve reter 1% do valor total da nota fiscal, o que corresponde a R$ 100,00. Essa quantia será recolhida pelo consultor e repassada para a Receita Federal, enquanto a empresa do Simples Nacional receberá o valor líquido de R$ 9.900,00.

Faturas com Retenção na Fonte para Produtos

A retenção na fonte também se aplica à venda de produtos, como a venda de materiais de construção por uma empresa para uma obra pública.

FaturaEmitente:Empresa de Materiais de Construção LTDA CNPJ:56.789.012/0001-34 Data da Emissão:15/04/2023 Número da Fatura:67890 Destinatário:Órgão Público Municipal CNPJ:00.000.000/0001-00 Descrição do Produto:Cimento Portland Valor Total:R$ 5.000,00 Alíquota de Retenção:2% (Lei nº 8.666/93) Valor da Retenção:R$ 100,00 Valor Líquido a Receber:R$ 4.900,00

Neste caso, a empresa de materiais de construção deve reter 2% do valor total da nota fiscal, o que corresponde a R$ 100,00. O valor retido será repassado para a Receita Federal, e a empresa receberá o valor líquido de R$ 4.900,00.

Faturas com Retenção na Fonte para Aluguéis

A retenção na fonte também é aplicada em contratos de aluguel, como o aluguel de um imóvel comercial por uma empresa para uma empresa do Simples Nacional.

FaturaEmitente:Proprietário do Imóvel CPF:123.456.789-00 Data da Emissão:05/05/2023 Número da Fatura:98765 Destinatário:Empresa Simples Nacional LTDA CNPJ:98.765.432/0001-00 Descrição do Serviço:Aluguel de Imóvel Comercial Valor Total:R$ 3.000,00 Alíquota de Retenção:1% (Lei Complementar nº 123/2006) Valor da Retenção:R$ 30,00 Valor Líquido a Receber:R$ 2.970,00

Nesse caso, a empresa do Simples Nacional deve reter 1% do valor total do aluguel, o que corresponde a R$ 30,00. Essa quantia será repassada para a Receita Federal, e o proprietário do imóvel receberá o valor líquido de R$ 2.970,00.

Documentação e Obrigações Fiscais

A retenção na fonte, como já vimos, é um mecanismo importante para o recolhimento de impostos. Mas como essa retenção é registrada e quais são as obrigações fiscais relacionadas a ela? Vamos explorar esses aspectos agora.

Registro da Retenção na Fonte em Documentos Fiscais

A retenção na fonte é registrada em diversos documentos fiscais, garantindo a rastreabilidade do imposto retido e o cumprimento das obrigações fiscais por parte do pagador e do recebedor.

- Nota Fiscal Eletrônica (NF-e):A NF-e é um documento digital que acompanha a maioria das operações comerciais no Brasil. No caso de retenção na fonte, a NF-e deve conter informações detalhadas sobre o imposto retido, como o tipo de imposto, alíquota aplicada, valor retido e o código de receita utilizado.

- Recibo de Pagamento Autônomo (RPA):O RPA é utilizado para o pagamento de serviços prestados por autônomos. Ele também deve conter informações sobre a retenção na fonte, como o valor retido, a alíquota aplicada e o código de receita.

- Outros Documentos Fiscais:A retenção na fonte também pode ser registrada em outros documentos fiscais, como notas fiscais de serviços (NFS-e), recibos de aluguel, contratos de prestação de serviços, entre outros. A legislação específica para cada tipo de operação define quais informações devem ser incluídas.

Obrigações Fiscais Relacionadas à Retenção na Fonte

A retenção na fonte impõe obrigações fiscais tanto para o pagador quanto para o recebedor.

Obrigações do Pagador

- Recolhimento do Imposto Retido:O pagador é responsável por recolher o imposto retido na fonte e repassá-lo ao Fisco dentro dos prazos estabelecidos pela legislação. O recolhimento é feito através de DARF (Documento de Arrecadação de Receitas Federais) ou outros documentos específicos para cada tributo.

- Emissão de Comprovante de Retenção:O pagador deve emitir um comprovante de retenção para o recebedor, informando o valor retido, o tipo de imposto e a alíquota aplicada. Esse comprovante serve como base para a declaração de imposto de renda do recebedor.

- Manutenção de Documentação:O pagador deve manter registros completos e organizados de todas as retenções realizadas, incluindo os documentos fiscais emitidos, os comprovantes de recolhimento do imposto retido e os comprovantes de entrega dos informes de rendimentos aos recebedores.

Obrigações do Recebedor

- Declaração de Imposto de Renda:O recebedor deve declarar o imposto retido na fonte em sua declaração de imposto de renda, utilizando o comprovante de retenção emitido pelo pagador.

- Compensação de Tributos:O recebedor pode utilizar o imposto retido na fonte para compensar outros tributos que tenha a pagar, desde que a legislação permita a compensação.

Utilização da Retenção na Fonte para Compensação de Tributos

A retenção na fonte pode ser utilizada para compensar outros tributos que o recebedor tenha a pagar, desde que a legislação permita a compensação. A compensação é um mecanismo que permite ao contribuinte utilizar valores pagos a título de um tributo para abater o valor devido a outro tributo.

Por exemplo, um profissional autônomo que teve imposto retido na fonte sobre seus rendimentos pode utilizar esse valor para compensar o imposto devido sobre o Imposto de Renda da Pessoa Física (IRPF).

A compensação de tributos é um mecanismo importante para reduzir o ônus fiscal dos contribuintes. No entanto, é fundamental que o contribuinte esteja atento às regras e procedimentos para realizar a compensação de forma correta, evitando problemas com o Fisco.

Questões e Dificuldades

A retenção na fonte, apesar de ser um mecanismo fundamental para o recolhimento de tributos, pode gerar diversas dúvidas e dificuldades na prática. A complexidade da legislação, a variedade de situações e a constante atualização das normas contribuem para a existência de diferentes interpretações e, consequentemente, para a necessidade de esclarecer pontos específicos.

Interpretações da Legislação

A legislação sobre retenção na fonte, apesar de detalhada, pode apresentar lacunas ou ser interpretada de formas diferentes por empresas e profissionais. Essa divergência de interpretações pode gerar conflitos com a Receita Federal e, em alguns casos, resultar em multas e penalidades para as empresas.

- A interpretação da legislação pode variar em relação à definição de quais serviços ou operações estão sujeitos à retenção na fonte, o que pode gerar dúvidas sobre a necessidade de reter ou não o imposto.

- A aplicação da alíquota correta também pode ser um ponto de conflito, especialmente em casos de serviços ou operações complexas ou com características específicas.

- A legislação pode sofrer alterações frequentes, o que exige constante atualização por parte das empresas para garantir o cumprimento das normas e evitar erros na retenção.

Situações de Contestação

Existem situações em que a retenção na fonte pode ser contestada ou questionada.

- A retenção de imposto em operações com empresas do Simples Nacional, por exemplo, pode ser questionada, visto que essas empresas já recolhem seus impostos por meio do regime simplificado.

- A retenção em operações com empresas de outros países também pode ser complexa, pois envolve a legislação brasileira e a legislação do país estrangeiro.

- A retenção em operações com empresas que não possuem CNPJ, como pessoas físicas que prestam serviços, pode gerar dúvidas sobre a responsabilidade pela retenção.

Exemplos Práticos

- Uma empresa que presta serviços de consultoria para uma empresa multinacional pode ter dúvidas sobre a alíquota de retenção a ser aplicada, visto que a legislação brasileira pode ser diferente da legislação do país de origem da multinacional.

- Uma empresa que realiza a venda de produtos para uma empresa do Simples Nacional pode questionar a necessidade de reter o imposto, visto que a empresa do Simples Nacional já recolhe seus impostos por meio do regime simplificado.

- Uma empresa que contrata um profissional autônomo para realizar serviços de manutenção pode ter dúvidas sobre a responsabilidade pela retenção do imposto, visto que o profissional autônomo não possui CNPJ.

Dificuldades na Aplicação

A retenção na fonte, além de gerar dúvidas sobre a legislação, também pode apresentar dificuldades na sua aplicação prática.

- A necessidade de manter um controle rigoroso sobre as operações e os valores retidos, para garantir o correto recolhimento do imposto, pode ser desafiadora para as empresas.

- A emissão de documentos fiscais específicos para a retenção na fonte, como a Nota Fiscal Eletrônica (NF-e) com retenção, exige atenção especial por parte das empresas para evitar erros.

- O acompanhamento das atualizações da legislação e das normas da Receita Federal é fundamental para garantir o cumprimento das obrigações fiscais e evitar penalidades.

Compreender as nuances da retenção na fonte, desde os elementos essenciais de uma fatura até os diferentes cenários em que ela é aplicada, é fundamental para qualquer profissional ou empresa que opera no mercado. Ao dominar esse conhecimento, você estará apto a lidar com as obrigações fiscais com mais segurança e eficiência.

Lembre-se de que a legislação tributária está em constante atualização, por isso, buscar informações atualizadas e consultar um profissional especializado é sempre recomendado para evitar erros e garantir a regularidade fiscal.